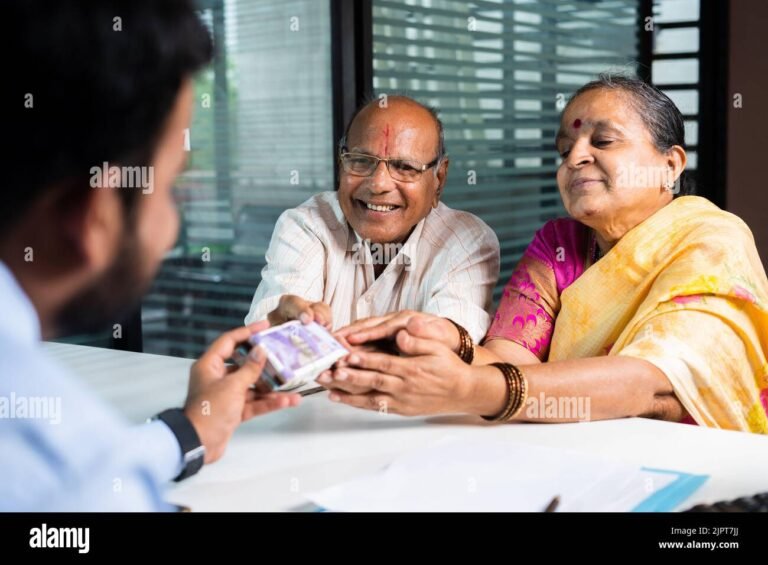

✅ Sì, un cattivo pagatore può ottenere un prestito con garante: la presenza del garante riduce il rischio per la banca, aumentando le possibilità di approvazione.

Un cattivo pagatore può effettivamente ottenere un prestito con garante, purché il garante abbia una buona affidabilità creditizia e sia disposto a farsi carico del debito in caso di insolvenza del prenditore. La presenza di un garante solido aumenta significativamente le probabilità di approvazione del finanziamento, poiché riduce il rischio per l’istituto di credito. Tuttavia, ogni banca o finanziaria valuta singolarmente la situazione finanziaria del richiedente e del garante.

In questo articolo analizzeremo nel dettaglio come funziona un prestito con garante per un cattivo pagatore, quali sono i requisiti fondamentali per il garante, e quali tutele offrono le normative vigenti. Discuteremo inoltre le principali strategie per dimostrare affidabilità creditizia nonostante una segnalazione come cattivo pagatore, i documenti necessari per la richiesta e le alternative possibili in caso di diniego.

Come Funziona la Valutazione di Affidabilità del Garante nel Prestito

Quando un cattivo pagatore si presenta con un richiesta di prestito supportata da un garante, l’attenzione si sposta inevitabilmente sulla capacità e affidabilità di quest’ultimo. La valutazione del garante diventa infatti un passaggio cruciale per l’istituto di credito che vuole ridurre al minimo i rischi di insolvenza.

Ma cosa guarda una banca o una finanziaria quando analizza il garante? Ecco i principali criteri che vengono considerati:

- Reddito stabile e sufficiente: la banca verifica che il garante disponga di un reddito mensile adeguato a sostenere il debito nel caso il prenditore principale non pagasse.

- Storico creditizio positivo: viene controllato il curriculum finanziario del garante, assicurandosi che non abbia ritardi nei pagamenti o segnalazioni come cattivo pagatore.

- Capacità patrimoniale: la solidità patrimoniale, inclusi beni immobili o altri attivi, rappresenta un valore aggiunto per la banca, che può rivalersi in caso di insolvenza.

- Presenza in centrali rischi: si verifica che il garante non sia segnalato in centrali rischi sensibili, ovvero archivi che raccolgono dati su insoluti e situazioni debitorie problematiche.

- Impegni finanziari correnti: la banca valuta se il garante ha già altri mutui o prestiti attivi, poiché un eccessivo indebitamento potrebbe compromettere la sua capacità di far fronte a ulteriori impegni.

Un esempio pratico di valutazione del garante

Mario Rossi vuole un prestito ma ha avuto alcune segnalazioni come cattivo pagatore. Chiede così al fratello, Giovanni Rossi, di fare da garante. La banca analizza la posizione di Giovanni:

- Netto mensile: €2.500 (attività stabile in un’azienda da oltre 7 anni)

- Nessuna segnalazione negativa in Centrale Rischi

- Patrimonio immobiliare valutato €150.000

- Precedenti finanziamenti regolarmente rimborsati

Queste informazioni rassicurano la banca, che riterrà affidabile il garante e quindi più propensa ad approvare il prestito per Mario.

Consigli utili per il garante

- Verificare la propria posizione creditizia prima di accettare il ruolo, per evitare sorprese.

- Documentare con chiarezza i redditi e il patrimonio, utilizzando ad esempio buste paga, dichiarazioni dei redditi e visure catastali.

- Non accettare di garantire un importo eccessivo rispetto alle proprie possibilità per non rischiare difficoltà finanziarie personali.

Statistiche utili per comprendere il ruolo del garante

| Fattore di valutazione | Percentuale di importanza | Impatto sul tasso d’interesse |

|---|---|---|

| Reddito stabile | 40% | Riduce fino al 1,5% |

| Storico creditizio positivo | 35% | Riduce fino al 1,0% |

| Capacità patrimoniale | 15% | Opportunità di condizioni migliori |

| Assenza di segnalazioni negative | 10% | Nice-to-have per l’approvazione |

In sintesi, la presenza di un garante affidabile può trasformare un cattivo pagatore in un candidato accettabile per il prestito, grazie alla riduzione del rischio percepito dall’istituto di credito. L’attenzione posta sulla valutazione del garante è quindi fondamentale tanto quanto la storia del richiedente.

Domande frequenti

Chi è considerato un cattivo pagatore?

Un cattivo pagatore è chi ha segnalazioni negative nelle centrali rischi, come ritardi nei pagamenti o insoluti.

Un cattivo pagatore può ottenere un prestito?

Sì, ma spesso è necessario un garante con buona storia creditizia per aumentare le possibilità di approvazione.

Che ruolo ha il garante nel prestito?

Il garante si impegna a pagare il debito nel caso in cui il debitore principale non sia in grado di farlo.

Quali requisiti deve avere un garante?

Il garante deve avere una buona reputazione creditizia, reddito stabile e capacità di sostenere il debito garantito.

Il garante rischia qualcosa firmando?

Sì, il garante è responsabile del rimborso se il debitore principale non paga, con possibili conseguenze legali e finanziarie.

| Aspetto | Descrizione |

|---|---|

| Cattivo Pagatore | Persona con segnalazioni negative nei registri creditizi. |

| Prestito con Garante | Finanziamento ottenuto grazie all’impegno di un terzo con buona affidabilità. |

| Ruolo Garante | Responsabile del rimborso alternativo in caso di insolvenza del debitore. |

| Requisiti del Garante | Buona storia creditizia, stabilità economica e capacità di pagamento. |

| Rischi per il Garante | Obbligo di pagare il debito e possibili azioni legali in caso di mancato rimborso. |

Lascia i tuoi commenti qui sotto e visita altri articoli sul nostro sito per approfondire argomenti simili!